了解我國數字貨幣發展現狀ppt(今日推薦 150多頁PPT,全面總結加密貨幣世界發展現狀)

免責聲明:本文旨在傳遞更多市場信息,不構成任何投資建議。文章僅代表作者觀點,不代表火星財經官方立場。

小編:記得關注哦

來源:鏈聞

被新冠肺炎疫情困在家中的中國加密貨幣社區朋友們,鏈聞要向你們隆重推薦一份絕對值得認真學習的研究報告:「2019 年加密貨幣采用現狀」。

這份報告是我們目前讀到,對現今的加密貨幣領域發展狀況最好的總結。

這份報告從機構采用、應用和采用、挖礦、交易所、Staking、監管、開發者生態、開放金融 DeFi、基礎設施和產品、融資、治理等方面,全面分析了整個加密行業的發展狀況,并對 2020 年的發展做了展望,非常值得一讀。

鏈聞記者「TheLeftCenter」奮戰兩天,把這份報告超過 150 頁的 PPT 中近 300 個圖表進行了漢化,并且認真一頁頁貼出,供大家學習。

在看圖學習之前,讓我們用熱烈的掌聲感謝這份報告的作者:他們是來自 Decentral Park Capital 高級研究員 Elias Simos 和 IDEO CoLab 的 Tara Tan。此外,還有大量加密貨幣世界最聰明的大腦 ,成為這份報告的信息貢獻者,包括:River Financial 的 Alex Leishman、IDEO CoLab 的Dan Elitzer、Gavin McDermott 和 Ian Lee、Zenith Ventures 的 Dimitriy Berenzon 、Santiment的Dino Ibisbegovic、Paradigma Capital 的 Felipe Pereira、Dune Analytics 的 Fredrik Haga、Token Analyst 的 Jai Prassad 等。

現狀究竟如何?

在動蕩的經濟和政治環境中,比特幣占據了市場主要敘事,為實現「宏觀資產」地位邁出了決定性的幾步。同時,隨著新的 DeFi 項目和協議的上線,以太坊生態系統引起了人們極大的興奮和興趣。

進入加密生態系統的開發人員數量停滯不前,DApp 增長已下降。從積極的方面來看,開發者基礎設施正在緩慢增長,并且許多移動錢包推出了改進的用戶界面,為下一批采用者在復雜加密環境中提供了易用性體驗。 總體而言,2019 年是基礎架構部署和壓力測試的一年。2020 年,行業必須證明可以吸引新用戶的一年。展望未來,2020 年核心協議的有效改進,以及全新的更好用戶體驗的改進感到興奮,而這些體驗須由底層區塊鏈的基礎協議提供支持。

推動采用有兩股力量:自上而下看是機構采用,自下而上則是草根創新

機構采用

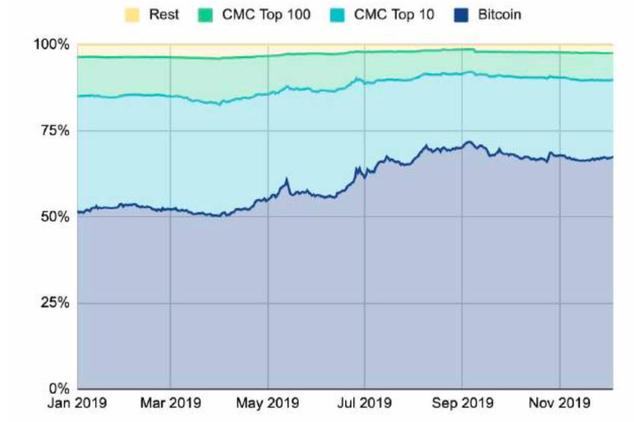

2019 年,在全球不確定的經濟形勢和激烈的貿易戰中,比特幣占領加密貨幣市值的主導地位,并廣泛認為是一種有效的價值存儲工具。

盡管機構資金流入有所增加,但總體興趣仍然不冷不熱。

Tether 仍然是最常用的穩定幣,投機仍是加密資產的主要用例。

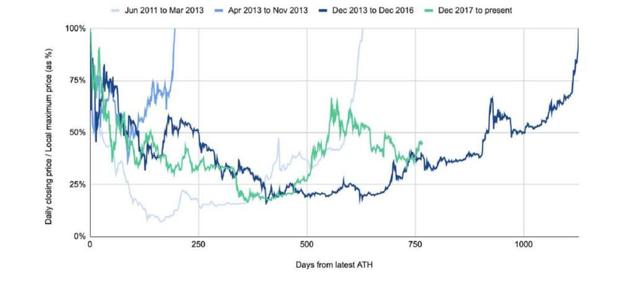

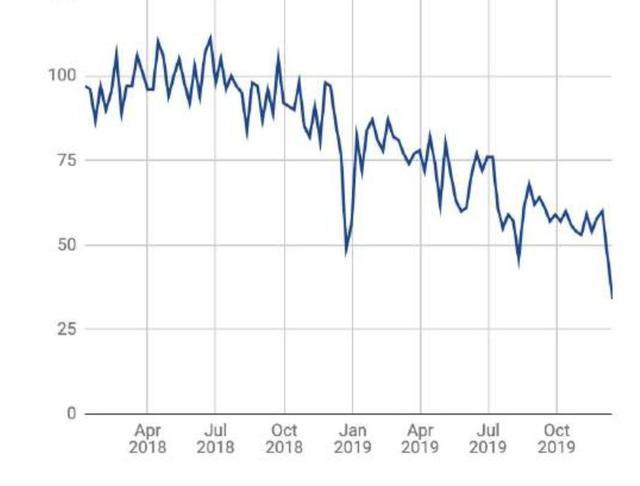

截至 2020 年 1 月,目前我們處于市場周期的什么位置?

BTC / USD在突破局部最大值之間的價格走勢

2019 年,市場敘事由比特幣驅動

按市值計算,各加密資產的市場份額

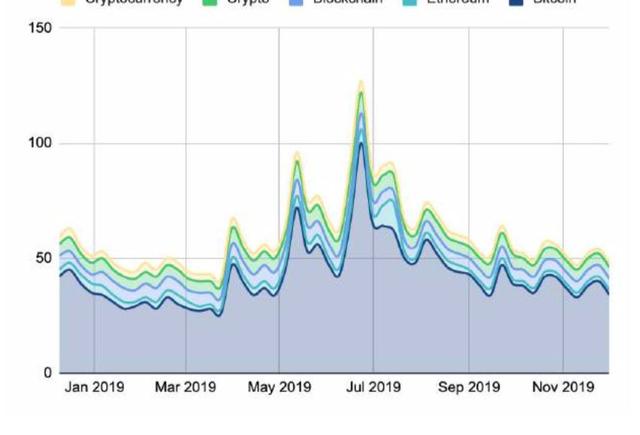

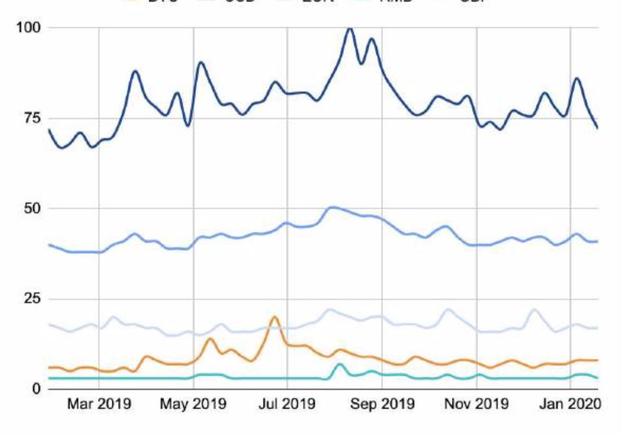

谷歌關鍵詞搜索趨勢

比特幣作為一種價值存儲資產,贏得了主流關注,和全球主流貨幣并駕齊驅

谷歌上全球各種貨幣的搜索趨勢

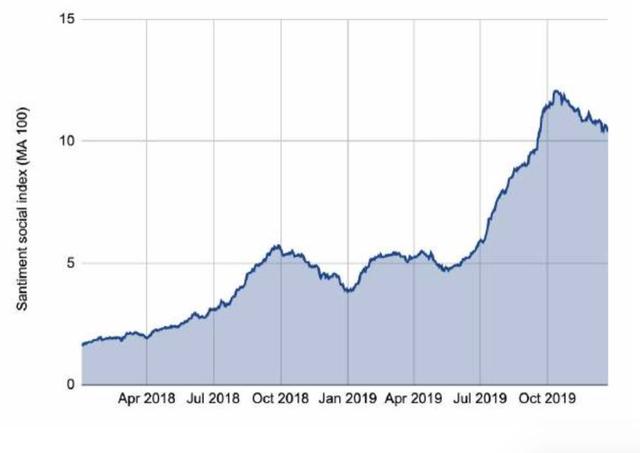

比特幣作為一種價值存儲資產在社交網絡被提及的指數

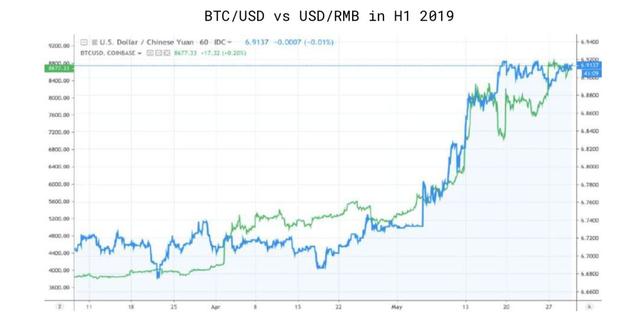

作為貿易戰中的資本逃離工具

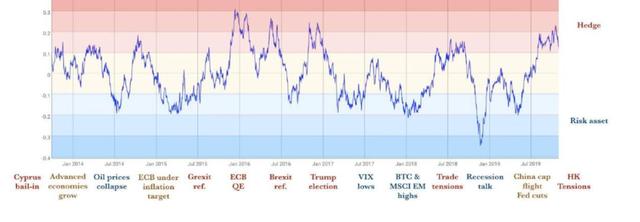

盡管有跡象表明 BTC 可能成為避險資產

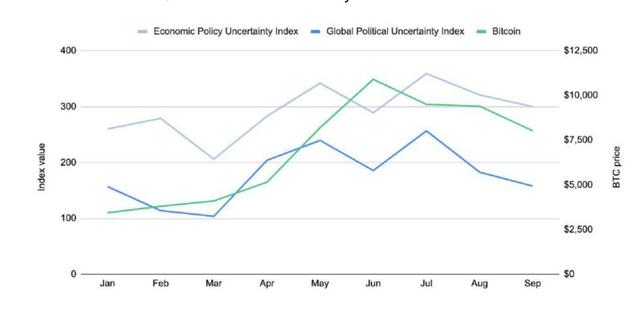

2019 年 BTC/USD和不確定性指數

但證據尚不明確

BTC 與 VIX 的關聯與重大地緣政治事件

注:VIX 指數是芝加哥期權交易所市場波動率指數的交易代碼,常見于衡量標準普爾 500 指數期權的隱含波動性。

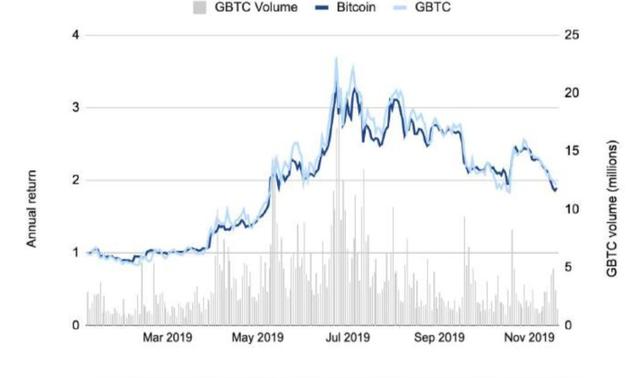

機構資金流入有所增加,但效果持續時間不長

2019 年 Grayscale 比特幣信托基金 GBTC vs 現貨 BTC 追蹤

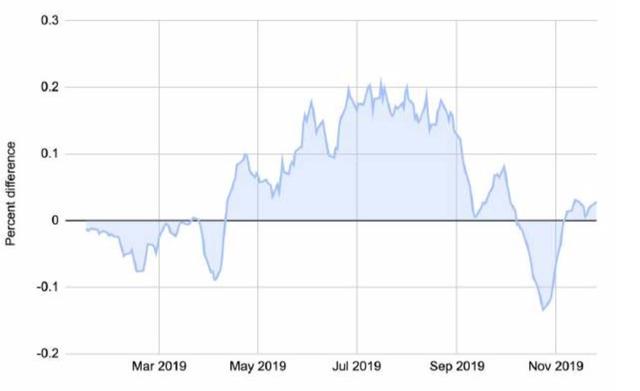

GBTC 與現貨 BTC 的區別

參與者的份額并沒有明顯增長

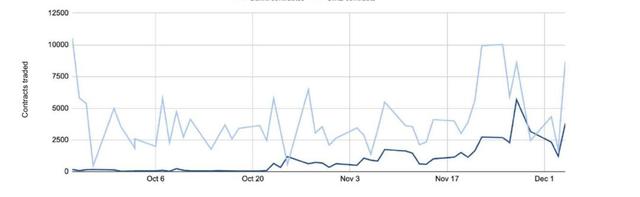

自 Bakkt 推出以來,CME 和 Bakkt 的交易合約數量

總體而言,機構的興趣仍然不冷不熱

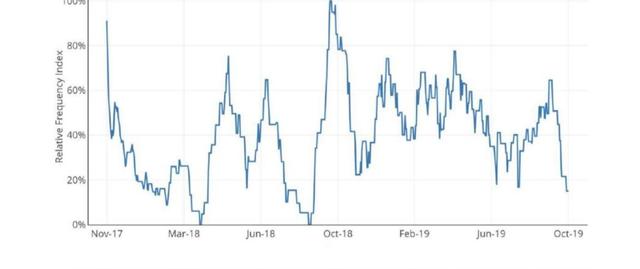

與比特幣相關的頭條提到「機構投資者」的頻率

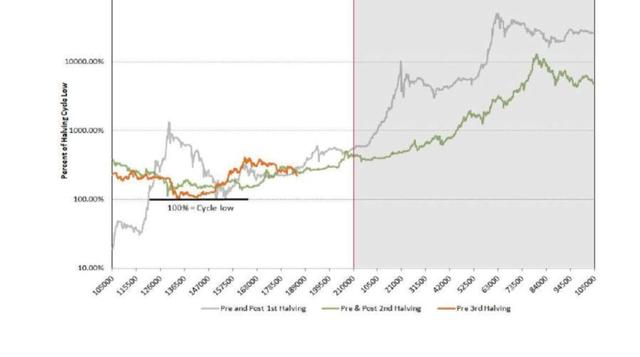

比特幣即將到來的減半,讓市場充滿希望

減半前后比特幣價格表現的歷史記錄

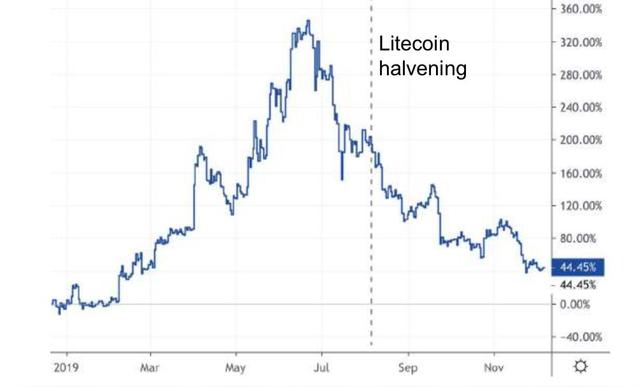

不過減半并不總是好事

萊特幣 2019 年減半導致幣價下跌

2019 年萊特幣哈希算力變化

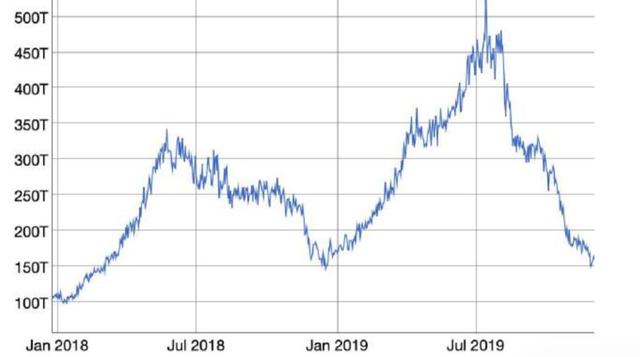

穩定幣流動性增長

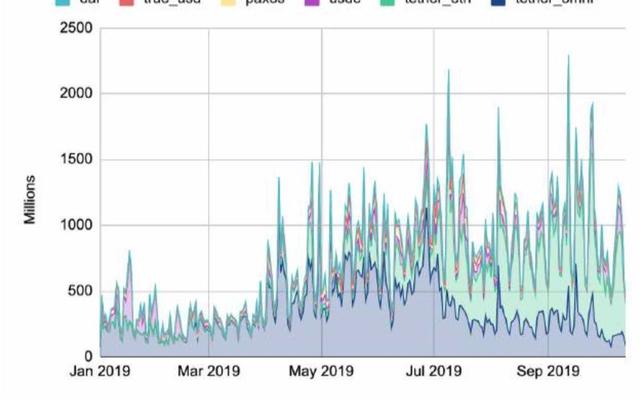

2019 年穩定幣交易量

2019 年穩定幣交易次數

新的法幣支持的玩家入場,并變得強大

2019 年各類法幣支持的穩定幣市值一覽

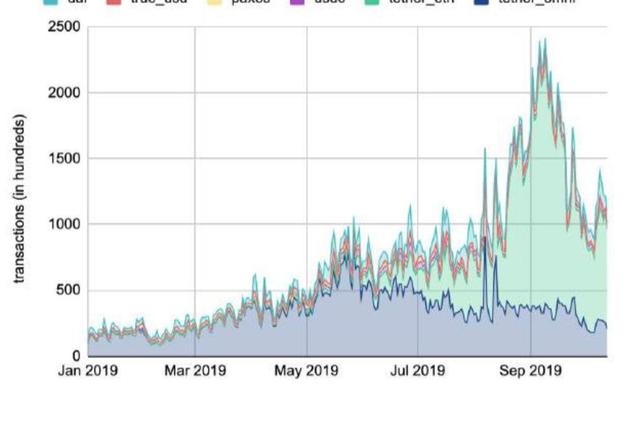

Tether 仍然是穩定幣之王,是市值最大的穩定幣

2019 年穩定幣市場份額(根據市值排名)

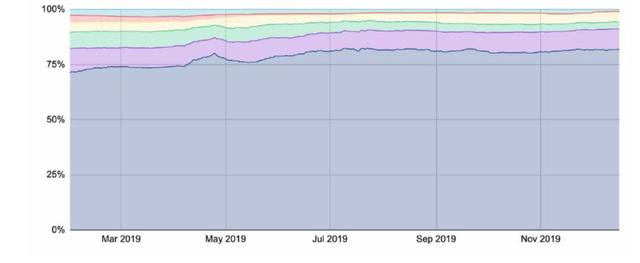

2019 年 Tether 遷移到以太坊

Tether 從 OMNI (BTC) 遷移到以太坊時,以太坊的 Gas 費消耗分布情況

市場操縱仍然是大部分加密資產的主要用例

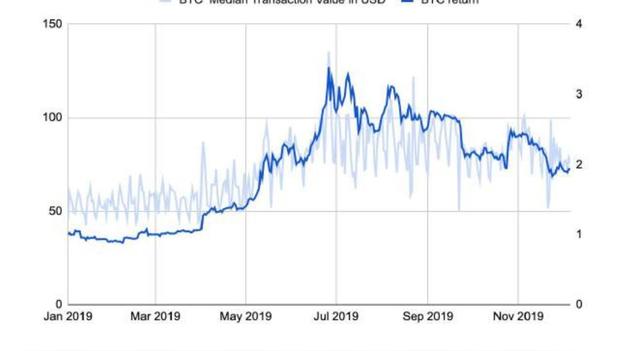

以美元計價的 BTC 中位交易價值和 BTC 回報情況

價格與中位交易價值之間的關聯

注:這里的假設是,交易價值與價格越不相關,區塊鏈的目的就越實用,對基礎資產的需求就越缺乏彈性。這是一個粗略的假設,有待進一步研究。

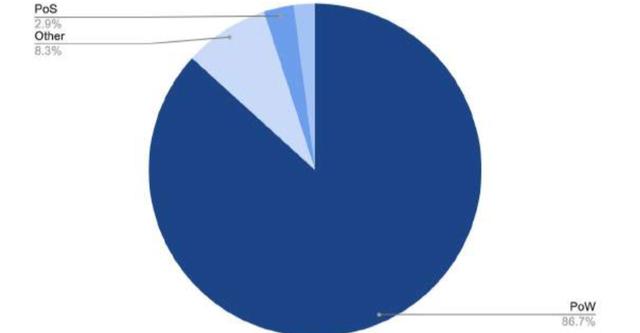

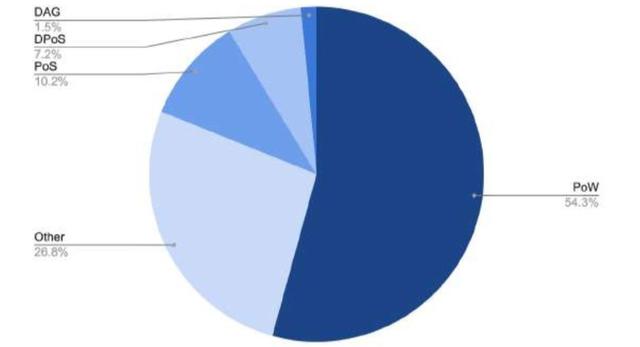

采用工作量證明的區塊鏈繼續存儲更多價值

不同共識算法的市值分布

不包括比特幣,不同共識算法的市值分布

采用 PoW 共識的包括:比特幣、以太坊、比特幣現金、比特幣SV、Zcash,萊特幣、Monero、以太坊經典、狗狗幣等;

采用 PoS 共識的包括:幣安幣、Stellar,Dash,Cosmos,Neo 等;

采用 DPoS 共識的包括:EOS、Cardano、Tron、Tezos 等。

生態開發

以太坊仍然是領先的智能合約平臺。

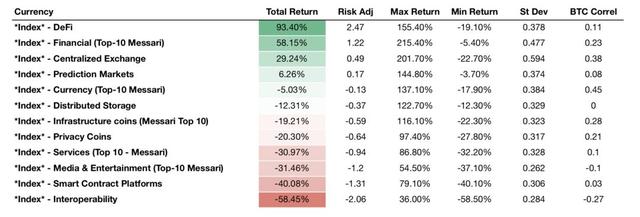

就風險回報而言,金融協議以及應用(例如 DeFi、交易所和金融科技)的表現優于其他類別。

圍繞企業區塊鏈的興奮逐漸消退。

以太坊在智能合約開發上保持領先地位

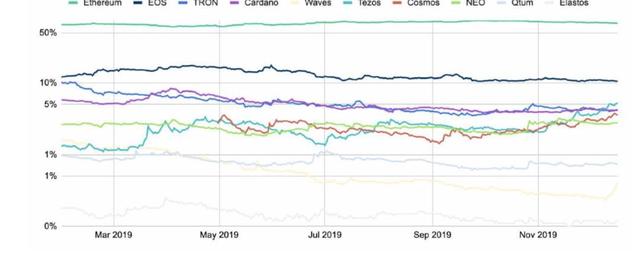

各大智能合約平臺市場份額(按市值計算)

盡管市場動蕩,但智能合約市值保持微幅增長

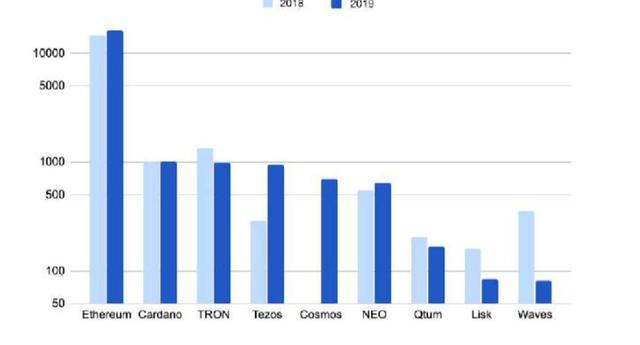

智能合約平臺在 2018 年和 2019 年的市值對比

智能合約類別項目總市值。其中,2018 年末總市值達 200 億美金,2019 年總市值達 230 億美金

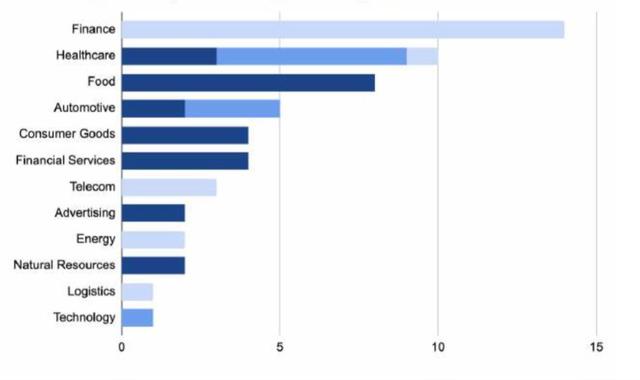

區塊鏈金融應用捕捉大部分價值

2019 年各區塊鏈賽道的回報指數表現

獲得股權投資者和私人市場大量投資

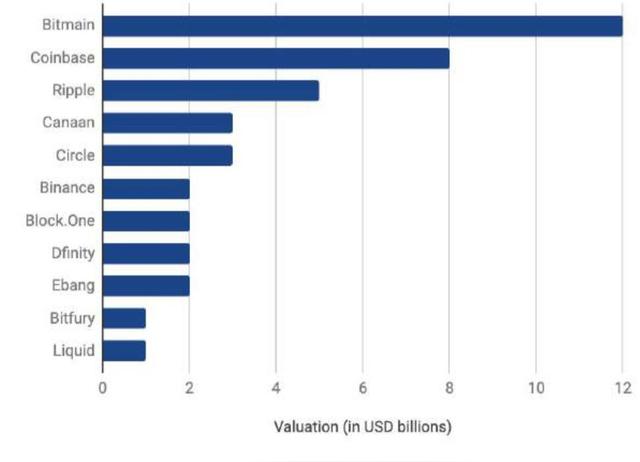

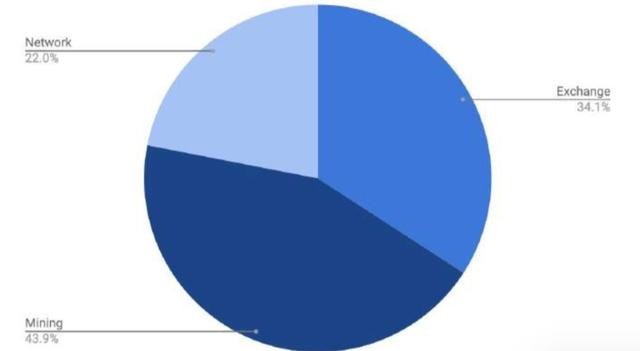

加密原生獨角獸在 2019 年的估值

按類別分布比例

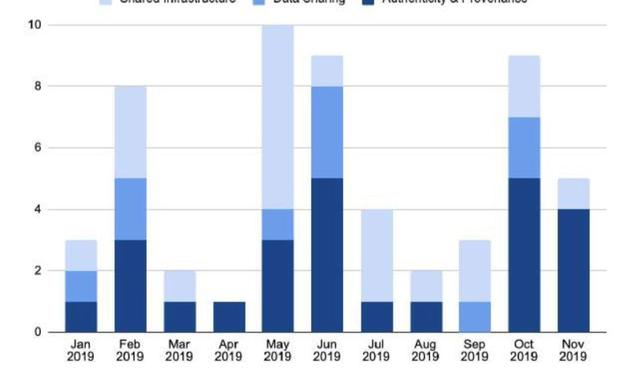

企業區塊鏈熱潮逐漸消退

2019 年每月交易筆數

按類別交易數量

共享基礎設施:可促進聯盟成員之間信息共享的平臺。

真實性確定和出處溯源:可對產品的整個生命周期進行追溯,例如供應鏈應用。

數據共享:通過不同級別的混淆機制來解鎖數據孤島,例如大藥房共享基因組數據。

隨著對企業區塊鏈熱潮逐漸消退,開發公鏈成為一種顯而易見的選擇

企業區塊鏈相關谷歌趨勢

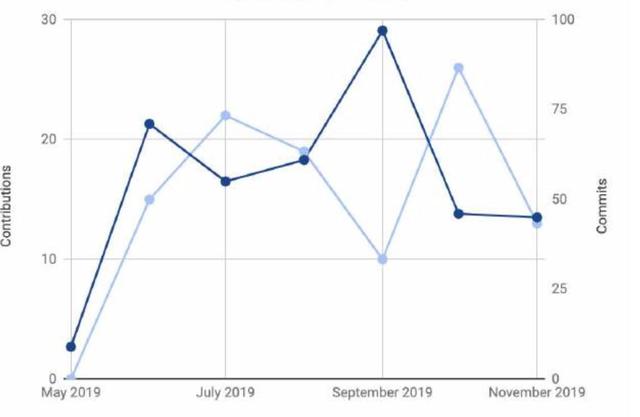

安永(EY)開發的企業區塊鏈計劃「Nightfall」Github 代碼庫貢獻活動

挖礦領域

工作量 PoW 證明挖礦變得越來越具有競爭力,并被商品化

在短暫的時間內,以太坊的交易費超過比特幣。

目前為止,比特幣仍然是最安全的 PoW 網絡,也是去中心化程度最高的。

BTC 挖礦仍然是一項利潤豐厚且競爭激烈的業務

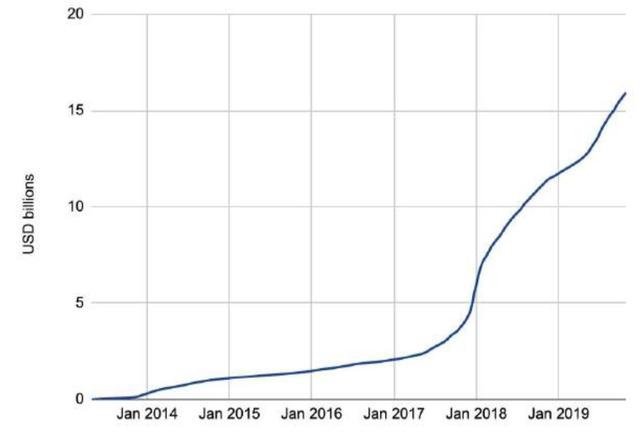

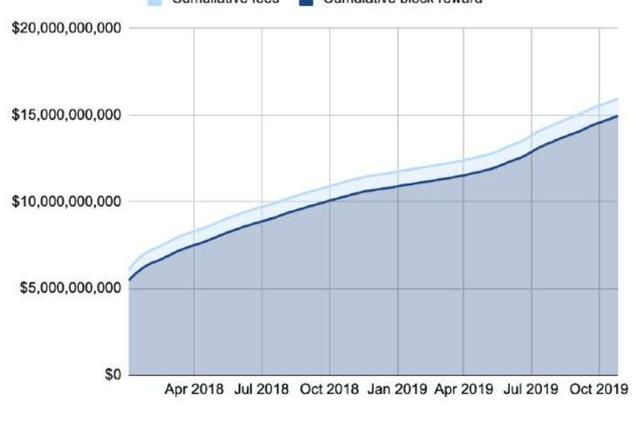

以美元計算的累計礦工收入

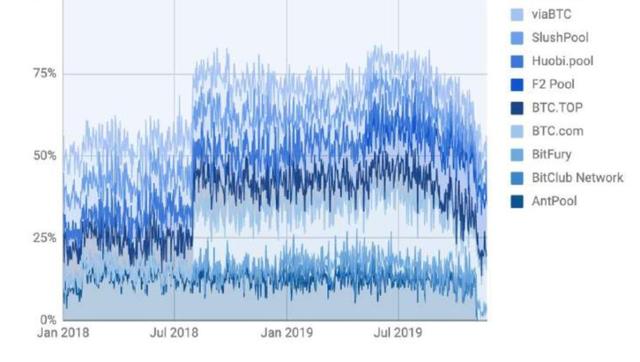

各礦池的區塊獎勵份額

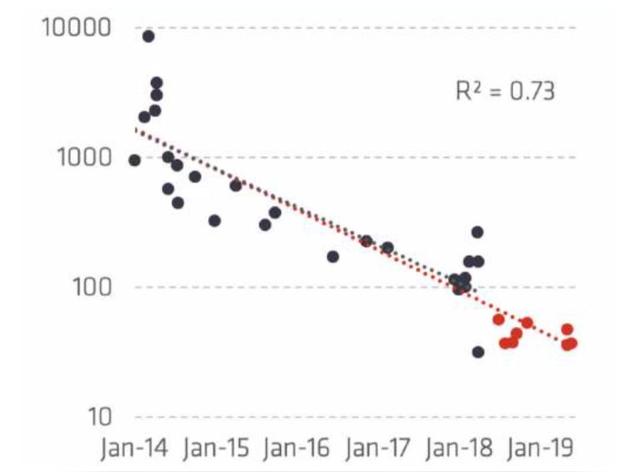

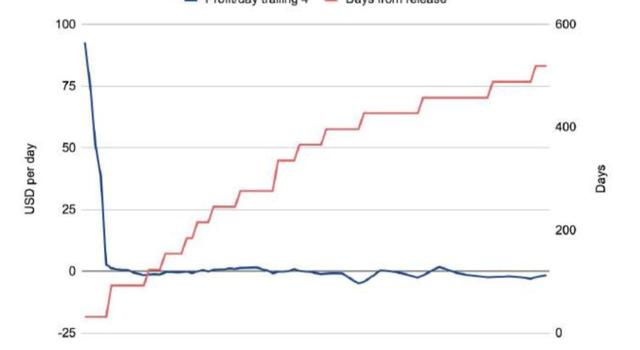

用于挖礦的硬件變得越來越大宗商品化,無太大差異

硬件成本 vs 發貨日期

ASIC 每日利潤 vs 自發布后的天數

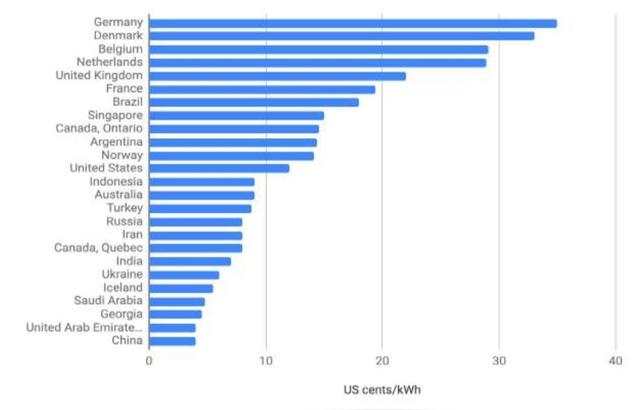

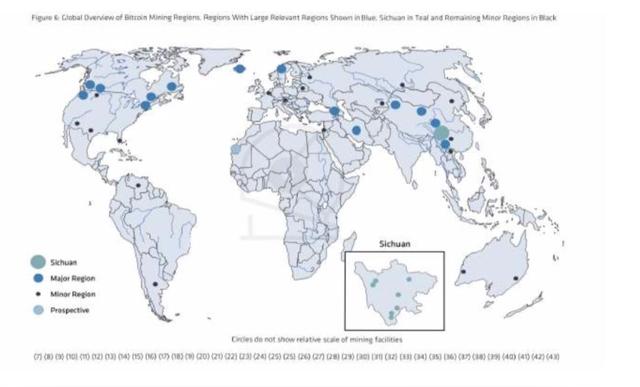

運營支出和風險管理正成為下一個競爭點

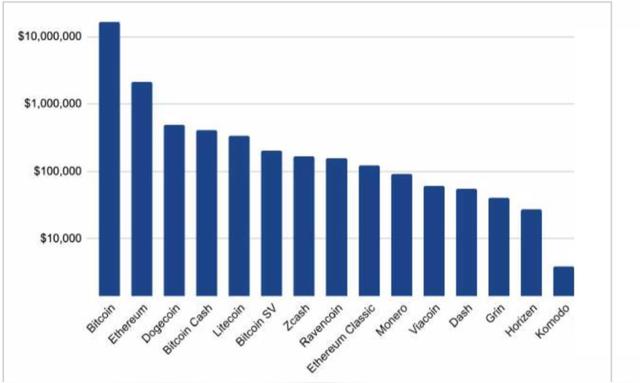

在不同國家電力成本一覽

哈希算力的地理分布

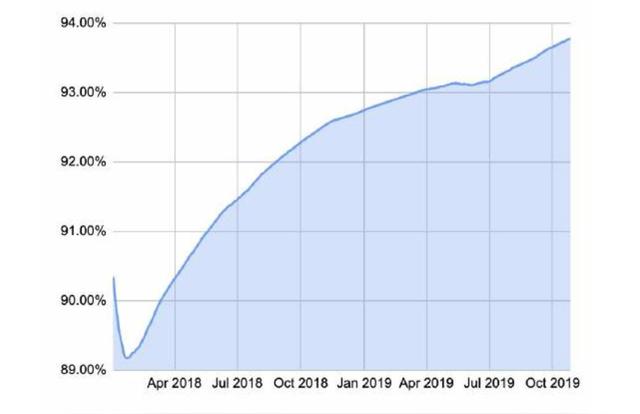

大部分礦工收益來自于區塊獎勵

累計礦工收益

區塊獎勵占所有收益的比率(以美元計價)

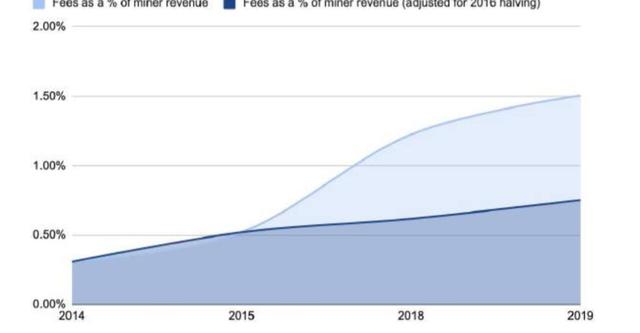

盡管從表面上看,交易費占收入的比率正在增長,但增長率在下降

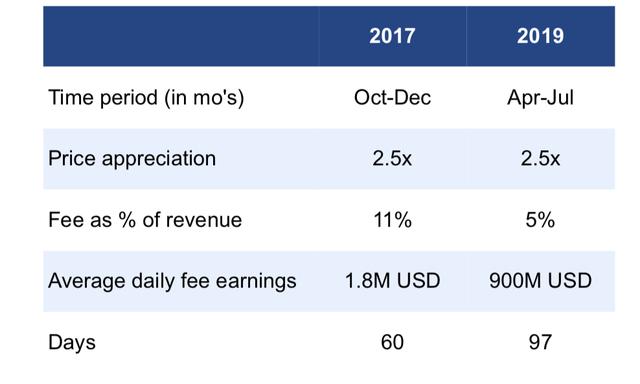

中位數費用占礦工收入的百分比顯示「不在牛市中」

2017 年和 2019 年的費用快照統計 (注:「不在牛市中」是指自 2014 年以來的費用/收入比率,不包括 2016 年 11月 至 2018 年 2 月以及 2019 年 4 月至 2019 年 7 月。關鍵是要排除上漲的價格吸引投機性需求,并挑選出對比特幣鏈上資源的基本面需求。 )

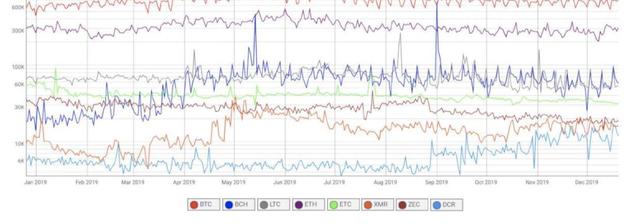

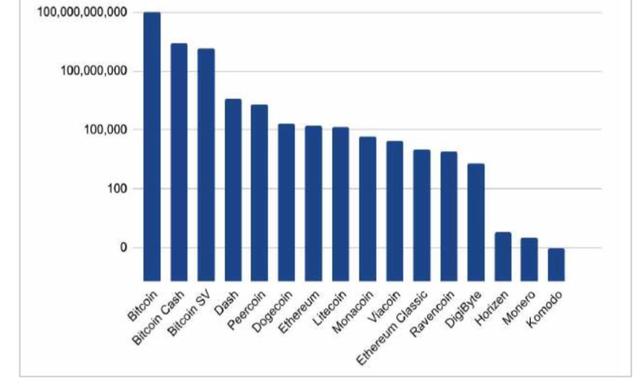

需求最大的轉賬網絡仍是比特幣

2019 年主鏈之間的轉移計數

雖然以太坊在某個時期交易費超過比特幣

比特幣中位交易費 vs 以太坊中位交易費(以美元計價)

Tether 在 OMNI 和以太坊上的供應量

比特幣到目前為止仍然是 PoW 共識中最安全的網絡

網絡哈希率(MH/s)(對數尺度)

24 小時的攻擊成本(對數尺度)

也是最去中心化的

哈希率在各個礦池分布情況

STAKING & 驗證

2019 年 PoS 網絡發展不佳,在大多數情況中,其供應活動都超過了需求。

但是,staking 和驗證基礎設施生態系統正在迅速成熟。

雖然較新發布的協議擁有更多驗證者,但并不代表更加去中心化。

激勵比率似乎對利益相關者的激勵程度較弱,相比較而言,網絡的基礎可能更重要。

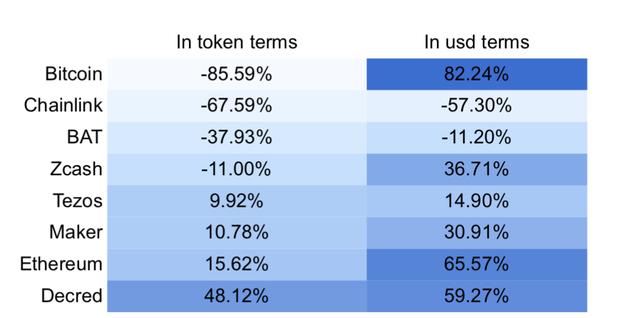

采用 PoS 共識的加密資產的表現不如 PoW 資產

PoW 和 PoS 比較

PoW 中的通脹與 PoS 中的通脹

隨著通脹超過對網絡資源的需求

實際 staking 收益

在 Tezos 上部署的智能合約數量

注:實際 staking 收益計算是 staking 收益減去通脹率(計價并以年率計的代幣);盡管部署在 Tezos 上的合約在 2019 年有所增長,但與以太坊上部署的數以萬計的合約相比則遠遠落后

大多數 PoS 網絡上供應端活動超過了需求

Livepeer 的供應端活動

Livepeer 上廣播的工作(需求中介)

盡管如此,PoS 是 2019 年的熱門,有多個項目發布主網,其代幣進入市場

2019 年主網上線的 PoS 網絡

2019 年發布的項目按共識算法細分

上線的 PoS 網絡市值

創新步伐有望在 2020 年加速

將于 2020 年啟動 PoS 主網的項目數量

即將推出的 PoS 產品領域分布

市場預期較高的幾大 PoS 項目

同時,staking 和驗證基礎設施生態系統正在迅速成熟

較新發布的協議擁有有更多的驗證者,但不一定是更去中心化

幾大熱門 PoS 網絡中驗證者生態的 Lorenz 曲線

每個 PoS 網絡中活躍的驗證者對比網絡市值

激勵率似乎對利益相關者的激勵程度較弱,相比較而言,網絡的基礎可能更重要

獎勵率對比抵押循環供應百分比,關聯度:37%

除去 SNX 和 LPT 之后,獎勵率對比循環供應的百分比,關聯度:-11%

交易所

交易所的流動性大大增加,而保險和安全性也大大改善。

中心化交易所是比特幣和 PoS 網絡的主要利益相關者,交易所可/將參與治理。

衍生產品在 2019 年成為焦點,在新的一年中還會有更多新的衍生品產品出現。

2019 年是交易所進行洗牌的一年

真實交易量的交易所 vs 虛假交易量的交易所

但也是流動性極大提升的一年

2018/2019 年的交易量歷史

2019 年各家交易所交易量份額

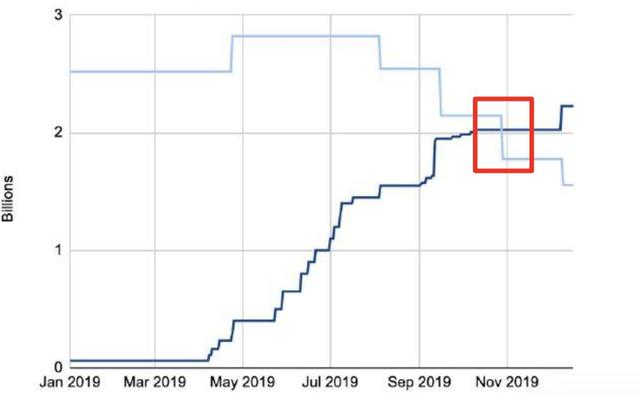

一些知名的保險基金持續增長,而整個行業的黑客攻擊次數少于 2018 年

保險基金價值估算

黑客事件和損失資金數量

交易所對比特幣網絡杠桿作用持續增長

交易所托管的 BTC 總數

2019 年每家交易所的 BTC 余額

在 PoS 中,交易所也成為了重要的利益相關者

ETH 2.0 staking 經濟中,多家交易所參與成為驗證者

預計未來交易所在以太坊 staking 所占百分比

還有一些交易所積極參與鏈上治理

Coinbase 對 Tezos 的支持

火幣參與 EOS 超級節點競選

衍生品推出成為焦點

衍生品加入后,加劇競爭

自 2018 年以來 DEX 交易量

監管與合規

就監管而言,2019 年是一個好壞參半的一年。

美國監管機構中止了好幾個備受矚目的項目的預啟動計劃。

中國和其他國家/地區將區塊鏈作為戰略重點。

有新法案被提出,比如 2020 年《加密貨幣法案》(CryptoCurrency Act of 202),以及 Coin Center 提出的新提議,即對加密貨幣交易收益 200 美元以下實行免稅。

就監管而言,2019 年是一個好壞參半的一年。

全球對加密貨幣的監管情緒

美國政府處理的監管案例大幅增長

自 2014 年以來 SEC 調查的監管案件

2018 年和 2019 年的監管案件分布

罰款金額大幅增加

2018 年和 2019 年各項目被罰款一覽

2018 年和 2019 年被罰金額總數

美國政府阻止了幾大熱門項目的預啟動計劃

SEC 針對 Telegram 區塊鏈項目 TON 發布的新聞稿

Libra CEO 在一次眾議院聽證會上

這提醒我們,在當前框架下,合規成本很高

合規和不合規的公開銷售成本對比

Howey 測試的四象限圖解

美國舉棋不定,世界其他地區數字資產回暖,以中國為首

2019 年全球監管發展顯著

中國將區塊鏈作為一項戰略舉措

https://www.wired.com/story/opinion-china-is-pushing-toward-global-blockchain-dominance

歐洲央行開始開發匿名交易的數字貨幣 PoC

https://www.ecb.europa.eu/paym/intro/publications/pdf/ecb.mipinfocus191217.en.pdf

葡萄牙稅務局明確表示對比特幣交易和支付免稅

https://www.forbes.com/sites/kellyphillipserb/2019/09/19/portugal-tax-authorities-clarify-that-buying-or-selling-cryptocurrency-is-tax-free/

德國議會允許德國銀行從 2020 年開始出售和托管加密貨幣

https://finance.yahoo.com/news/parliament-approval-german-banks-sell-140034754.html

土耳其宣布計劃推出本國數字貨幣

https://www.aa.com.tr/en/economy/turkey-to-roll-out-digital-currency-soon/1637393

倒逼美國加速進行加密貨幣監管

美國國會議員提出《2020 年加密貨幣法案》草案,希望借此推動美國加密貨幣行業監管

https://thetokenist.io/wp-content/uploads/2019/12/Cryptocurrency-Act-of-2020.pdf

美國眾議院將推出2020年虛擬貨幣稅收公平法

https://www.theblockcrypto.com/post/53281/new-congressional-bill-seeks-de-minimis-tax-exemption-for-smaller-crypto-transactions

總體而言,2019 年加密監管取得了進展,但仍有許多工作要做

監管機構采取的監管等級(108 個司法管轄區)

針對加密貨幣,監管機構使用的不同的描述(23 個轄區+ FATF,FSB 等)

自下而上:草根創新

就大規模采用而言,目前還處于初期;

以太坊、EOS 和 Tron 這 3 個項目加在一起的日活才 6.5 萬;

每月部署的新 Dapp 的增長速度正在下降,同時每月活躍的開發人員的數量也在下降。

加密技術正在逐漸成熟,但目前仍處于初期

Carlota Perez 的加密技術浪潮周期

少量終端用戶主要分布在 3 大主流區塊鏈上

智能合約區塊鏈使用現狀截圖(2019 年 12 月)

可擴展性仍然是燃眉之急,這不僅僅是以太坊的問題

從 2015 年到 2019 年以太坊網絡中平均 gas 使用量

2015 年至 2019 年以太坊區塊的填充情況

EOS 現狀

EOS Dapp活躍用戶

EOS 開發者情況也不容樂觀

每月部署新 Dapp 的數量

相比之下,加密貨幣月活躍開發者整體情況

目前還有一些 Dapp 開發者在 EOS 進行瘋狂的實驗,另外一些則選擇離開

三大主流公鏈上的活躍 Dapp 數量

三大主流公鏈上的活躍 Dapp 占比

注:一些區塊鏈允許以較低成本實現高交易的環境,這讓開發者可以輕松創建、推廣和關閉新的 DApp,這導致 Tron 和 EOS 上產生了大量廢棄的 DApp。 由于缺乏可靠的分析,這讓我們很難看清實際的用例狀況 。

各大數據分析提供商給的 Dapp 生態系統指標參差不齊

注:Dapp開發人員使用僵尸帳戶來增加用戶量,從而可獲得更高排名,導致缺乏關于Dapp生態系統目前真實發展狀況的靠譜分析。涉及高額交易費的 ETH 是個例外。

同時,基于特殊用例的區塊鏈開始興起

Web 3 中每個帳戶的平均交易量

Web 2 中每個帳戶的平均交易量

開發者

加密生態系統中的開發人員流入停滯不前

大部分開發者都在以太坊和比特幣生態中

加密貨幣每月活躍開發者約為 7,000 名,與之對比,NodeJS 用 400 多萬開發者,而 Android 有 600 萬開發者,這意味著加密貨幣開發者數量仍有增長空間

開發者的流入一直落后于加密貨幣的價格,在 2019 年,開發者流入停滯不前

加密代碼庫活躍開發者數量

自 2015 年以來代碼提交和 ETH 價格對比圖

注:加密資產管理公司 Electric Capital 發布了一份 2019最新開發者生態健康報告,重點觀察 2018 年 6 月至 2019 年 6 月期間的開發者活動,采集了 27,000 多個代碼庫和 2200 萬個代碼提交,對3400多個加密生態系統中的代碼開發者進行了分析。盡管 2018 年市場低迷,但全職開發者在 2019 年 6 月同比增長了 13%,并且正在圍繞高網絡價值的項目進行整合。

留下來的開發者開始在資本化更優秀的生態系統中整合

開發者累計流失與活躍天數的比較

按市值看代碼提交

注:80% 的開發者流失為每月一次提交和兼職的開發者,而最大的開發者流失都是來自市值排名 100 開外的項目 以太坊和比特幣吸引了大部分開發者

截至 2019 年 6 月,平均網絡價值與平均每月開發者數量

按行業分類來看,重新洗牌情況十分明顯

按行業分類來看開發者活動

總體而言,仍有很大的增長空間加密開發者與其他開源生態系統相比

比特幣開發

超過 50% 的比特幣網絡已采用隔離見證。

一些 BIP 亮點包括 Taproot(將 Schnorr 簽名帶到比特幣上),BIP 174(改善了比特幣軟件之間的兼容性)和OP_CheckTemplateVerify(改善了擁塞控制)。

閃電網絡推出了移動應用,Square Crypto 宣布了閃電網絡開發套件。

超過 50% 的比特幣網絡已采用隔離見證(SegWit)

比特幣網絡中使用 SegWit 進行交易的百分比

注:SegWit 是通過將簽名數據從比特幣交易移除從而增加區塊大小限制的過程。當刪除交易的某些部分時,這將釋放空間或容量以將更多交易添加到區塊鏈中。

初始區塊下載(IBD)vs 客戶端發布時間

比特幣初始區塊下載時間

更別說,還有很多正在進行的研發計劃

一圖看盡比特幣生態

2020 年最值得期待的比特幣生態項目:

比特幣改善提案 BIP 劃重點:1. Taproot:

a. 將 Schnorr 簽名帶入比特幣;

b. 允許將多種復雜支出條件隱藏 vanilla Schnorr 簽名之后。

c. 只有在非合作的情況下,復雜腳本才會包含在交易中。

即使被用于其他目的,但更多的輸出腳本具有相同的結構,因此這會對保護隱私很有好處。

2. BIP 174 PSBT:

a. 將為比特幣軟件之間帶來前所未有的兼容性,它將成為所有軟件都可以利用的標準交易格式;

b. 使開發者能夠構建可輕松與硬件錢包和其他工具集成的軟件。

3. OP_CHECKTEMPLATEVERIFY:

a. 在較高的層次上,該方案允許單個輸出承諾在以后創建多個輸出。這具有改善比特幣網絡中擁塞控制的巨大潛力。

盡管取得進展,但閃電網絡并沒有在 2019 年起飛

閃電網絡的關鍵統計數據

注:閃電網絡是基于比特幣區塊鏈的支付協議,以實現節點之間的快速交易,宣稱是比特幣可擴展性問題的解決方案。需要注意的是,這些統計數據的可靠程度值得懷疑。會有越來越多的閃電網絡在默認情況下打開隱私通道,這些數據無法被觀測。

比特幣的采用不如預期中的快

比特幣商家和 ATM 機的熱點圖

全球比特幣商家和 ATM 數量的發展

注:在某種程度上,由于技術局限性的現實驅動,圍繞比特幣的敘事已從點對點電子現金改為價值存儲(SoV)資產。

以太坊開發

以太坊的敘事已從 ICO 轉移到開放金融/DeFi 的結算層,而 ETH 更多的是成為一種抵押資產,而非交易促進者。

雖然在 2019 年發生了一些激動人心的發布,例如 Uniswap,但由于頻繁的分叉和昂貴的維護,在以太坊上進行部署仍然面臨挑戰。

ETH 2.0 將于 2020 年開始推出。

以太坊的角色發生了變化:從融資工具成為開放金融/DeFi 的結算層

社交平臺提到 ICO 和 DeFi 對比

ICO 融資金額和 DeFi 鎖定資產對比

以太坊傾向于成為一種抵押資產,而不再是交易資產

2019 年在以太坊上進行轉移操作的不同類型代幣

2019 年在以太坊上推出的一些應用或協議取得了巨大的成功

Uniswap 在 2019 年收取的費用

2019 年 Uniswap 和其他項目收取費用對比

由于頻繁的分叉和昂貴的維護成本,在以太坊上進行部署仍然面臨挑戰

伊斯坦布爾難度炸彈降低了交易速度

2019 年區塊時間

開放金融 DeFi

一個龐大的 DeFi 生態系統如雨后春筍般涌現,在 2019 年,與 DeFi 協議進行交互的獨立地址大約為 22.5 萬個

就以 ETH 和 DAI 作為抵押品及未償還的貸款價值而言,DeFi 的增長迅速。

但是,對于大多數用戶來說,DeFi 仍然很難訪問,而是由少數參與者提供了大部分資金。

龐大的價值生態系統

DeFi 市場圖譜

DeFi 中協議和用戶的交互

DeFi 用戶數量與一個小型城市的人口數量進行對比

與 DeFi 協議進行交互至少一次的地址

相比之下幾個城市的人口

觀察到的 DeFi 用戶行為越來越復雜

一個 DeFi 重度用戶生活中的一天是這樣度過

注:根據 totokenanalyst.io 團隊觀測,這一系列動作是單個地址在 2019 年某一天中進行的操作。

越來越多的 DeFi 項目彼此交互,進行組合

到目前為止,DeFi 已復制了多種傳統金融模式

將 ETH 和 DAI 作為抵押品的用例快速增長

DeFi 協議中鎖定的 ETH

除了 Maker、Compound 和 Synthetix 之外,鎖定在多個 DeFi 協議中的 ETH

發行/未償還的貸款價值同樣增長迅速

2019 年 DeFi 中發行的貸款

2019 年清算、發行和以太坊波動

但是對大多數用戶來說仍然難以訪問

在 2019 年與 DeFi 進行交互的地址數

超過 95% 的地址只使用過其中一種協議

由少數參與者提供大部分資金

Compound 前 100 名供應者的代幣供應量(以美元計價)

持有 DAI 最多的前 500 個地址

盡管 DeFi 的利率具有吸引力,但貸款與價值比率仍然落后于傳統借貸機構

需要超額抵押 (> 1:1)的 DeFi 對比傳統金融

DAI 和 USDC 市場中的平均利息

如果 ETH 是 DeFi 中的原油,則穩定幣 DAI 就是噴氣燃料

基于地址類別的 DAI 供應

2019 年 DAI 的月轉移

雖然 DAI 在 2019 年上半年表現不穩定,但下半年情況有所改善

DAI 收盤價與 1 美元脫鉤的偏差

基礎設施的改善和基于實用性的更多實驗

2019 年 DEX 交易總量

各種的 DAI 衍生品

盡管如此,DAI 并不是唯一的 DeFi 穩定幣

在 DeFi 中可賺取利率的代幣

DeFi 中各類抵押資產份額(2019 年全年)

總體來說,在DeFi中很多收益機會,但并不是沒有風險優點:

通過結束 DeFi 后端的復雜性,這種新型銀行有明顯的機會觸達更多受眾。其價值主張是具有吸引力的(名義)存款利率,是否有風險仍有待觀察。

不足:

時至今日,DeFi 建立在一系列依賴關系之上,這些依賴關系有可能成為單點故障隱患,比如數據喂價預言機、中心化托管等。

還有一些領域需要改善后才能滿足更廣泛的消費者采用。

風險:

DeFi 有固有的內生風險,一旦智能合約有漏洞,用戶的全部存款都會損失。

盡管審計和保險減輕了這類風險,但對于一個新興行業而言,像 DAO 那樣被黑客攻擊的黑天鵝事件將是非常可怕的時期。

關鍵基礎設施和產品

預言機解決方案正在為黃金時段增速發展,而節點托管基礎架構變得越來越便宜和快捷。

像無損彩票協議 PoolTogether 這樣的新穎體驗以及諸如 Gods Unchained 之類的 NFT 游戲越來越受到關注。

隱私瀏覽器 Brave 月活突破 1000 萬。

憑借友好的界面和游戲化引導體驗,幾款手機錢包風靡一時。

法幣入金服務的改進讓加密貨幣新用戶更容易上手。

諸如交易通知和查詢層之類的關鍵交互使區塊鏈體驗更快,對用戶更加友好。

預言機解決方案正在走向成熟,將迎來黃金時段

Chainlink 鏈上活動分布

2019 年 12 月以太坊上 gas 費支出前十

節點托管基礎設施越來越便宜,速度變快,也更加去中心化

為以太坊節點提供服務的互聯網服務提供商分布

API 調用

針對開發者的生態系統服務在 2019 年增長,有助于改善開發人員體驗

目標用戶為開發者的服務

多款移動錢包推出簡單易用的界面,提供友好的入門體驗

錢包使用量顯著增長,但基數比較小

Argent 錢包交易次數

Portis 2019 年注冊量

盡管大肆宣傳,但預測市場卻表現平平

Augur 合約的關鍵需求指標

Augur 中鎖定/質押的ETH總量

出現一些新的聚合流動性的 DeFi 產品

無損彩票 PoolTogether 的周參與者

Uniswap 中鎖定的總價值

由于其數字稀缺性價值和抗審查特性,NFT 用例開始取得進展,比如 Gods Unchained

Hearthstone用戶因發表政治觀點被Blizzard禁止

Gods Unchained 谷歌搜索與ERC-721代幣日平均交易數對比(月總計)

2019年,出現了新的實驗性嘗試,并被首批大膽用戶采用其中,一些取得不錯成績的項目有:

隱私瀏覽器月活用戶破 8 百萬

社交網絡 CENT 用戶 5 萬名

加密收藏品市場 Opensea 處理價值超過 850 萬美元的商品

新推出的流支付工具 Sablier 月活用戶破 3100 名

福布斯集成 Unlock Protocol 協議,為用戶提供無廣告內容的解鎖功能

Brave 月活增長(估算)

但也不是沒有黑暗面,比如仍然出現各種詐騙項目

向資金盤項目 Fairwin 發送的 ETH

各種以以太坊融資的龐氏騙局 Lorenz 曲線

說到黑暗面,這一直是 TRON Dapp 的主題

Tron 平臺上前 4 大 Dapp 的日活躍用戶數數據

Tron 平臺上前 4 大 Dapp 的交易量數據

在 EOS 上,越來越難以確定哪些是「真實」用例

EOS Dapp 上的 Appcoins 礦工與實際日活的百分比

EOS 平臺上最流行的兩大 Dapp 的日活數

融資

ICO 已不再、至少不是 2017 年那樣瘋狂。

風險投資人開始進行早期階段投資,而賞金活動也成為一種籌資渠道。

密切關注 2020年 的替代融資機制,例如 Fairmint、Metacartel DAO 等開展的項目。

ICO 融資模式本已基本終結

各年 ICO 融資趨勢

2019 年 ICO 融資狀況

不過,靠之前 ICO 籌得資金的項目還會繼續存在

所有 ICO 眾籌的錢包余額

一些 ICO 項目錢包余額百分比

注:以上數據未針對自2019年初以來有些項目方對資金進行內部轉移(即從一個地址轉到另一個控制地址的轉移)的活動進行調整。

IEO 像是一顆劃過的流星,融資總量不到 10 億美元(不含 LEO)

IEO 開始和結束時間

IEO中融資金額

除非建立了明確的監管框架,否則 STO 不可能成為主流融資模式

2019 年出現通過STO模式融資數

2019 年通過STO模式融資規模

風險投資人尋求超額阿爾法收益的早期投資

VC 投資筆數與投資金額對比

投資的階段分布

并購活動持續放緩,人才收購(acqui-hire)持續存在,這是明顯的整合跡象,同時也是熊市之下的副產品

并購發生總筆數

交易動機分布

興起一批為基礎設施提供資金的另類機構,且處于一種相互依存復雜關系環境中

賞金活動被用作一種融資渠道

2019 年 Gitcoin 市場總值

自行進行報告的主流加密項目賞金活動的全年成交總額

另類投資模式將會持續,2020 年將期待出現更多

Nexus Mutual 最低資本要求

2019 年有潛力且值得關注的模式:

治理和 DAO

加密治理的最佳實踐仍然難以捉摸。

人們對 DAO 的興趣有增無減,通過 DAO 資助了約 160 個項目,這些項目的 AUM 總計達 300 萬美元。

全球范圍內各國針對加密行業的監管仍參差不齊,導致(鏈下)治理是加密行業最佳實踐,且變得難以捉摸 Zcash 治理結構

在鏈上治理上,需要學習和進行實踐的還有很多,比如,Cosmos Hub 中的零費用驗證的案例。

Cosmos 驗證節點權重

SIkka 治理權

注:Sikka 驗證者節點由 Sunny Aggarwal 領導,為委托人部署了零費用策略,從而削弱了競爭,導致 SIkka 的管理權在短時間內急劇增加。

2019 年出現了一種有趣的方式實現了廣泛的代幣分發,那就是 Edgeware Lockdrop

Edgeware 代幣持有人分布

Edgeware lockdrop 參與者數據

代幣分配變得更加公平,似乎與(風險調整后的)回報沒有太多關系

項目年齡對比基尼系數

2019 年風險調整后回報對比基尼系數

注:這里的兩個收入基尼系數是基于前100名持有者為閾值來計算的(2019年3月至5月的數據)

人們對 DAO 產生了新的興趣,推動 DAO 的工具逐漸成熟發生 Aragon、DAOstack 和 Moloch 幾大 DAO 平臺上的活動一覽:

管理的資金:3 百萬美元以上

發起的 DAO 數目:1088

已部署的資金:2 百萬美元以上

資助的項目:160 多個項目

一個比較粗糙的 DAO 空間四象限矩陣

代幣經濟學

價值捕捉可被用一個簡單的方程式(從高層次上)來描述:users * token economics = value.

銷毀和鑄造代幣顯示代幣經濟學的潛力,但治理尚未證明這是一種價值的驅動力(尚未)

2019 年我們比以往更加了解代幣經濟學 代幣經濟學版圖一覽

價值捕捉可被用一個簡單的方程式(從高層次上)來描述

代幣銷毀和鑄造顯示出新興潛力

可對工作代幣進行估值,但不確定是否可以捕捉價值。

治理是一種功能,但不是價值驅動力(至少目前還不是)

終于可以將純支付/效用代幣放下了。

展望

隨著基礎架構的融合,更多「具有創意的帶寬」將在應用堆棧和應用層進一步釋放。

但是,構建區塊鏈 DApp 仍然存在重大的平臺風險,距離 Web2 世界的用戶數量級還有很長的路要走!

去年,所有公鏈上總共處理了 10 億筆交易。與之對比,Visa 每天處理 1.5 億筆交易。

如果 2019 年是關于基礎設施開發的一年,那么,在 2020 年,加密貨幣行業必須成為可證明自身能吸引新用戶的一年

基于區塊鏈項目的交易量(2009 年至 2019 年)

2019 年加密貨幣行業逐漸成長,但還有很長的路要走。在 2019 年,所有公鏈上總共處理了 11 億筆交易,與之對比 Visa 每天處理 1.5 億筆交易。

2020 年基礎設施和開發人員體驗將會進一步改善值得關注的項目:

構建區塊鏈 DApp 仍然是一項具有風險的業務 2019 年,我們看到很多項目通過在多個區塊鏈平臺開發應用來對沖平臺風險,預計將在 2020 年看到更多這種趨勢

一些例子:

時機很重要,請擇機而動

Webvan 股票價格(1999-2000)

Instacart 在 2010年代的估值

展望未來,2020 年對核心協議的改進和更優秀的開發者體驗充滿期待

我們認為,用戶獲取(針對初創公司)和開發者體驗(針對協議或服務)的關注將會在未來幾年內推動生態系統的增長。

目前關注于用戶的獲取、驗證用戶需求/興趣或用戶/開發者體驗還比較少,而這可能導致總體增長率停滯。