defi 借貸平臺(今日推薦 發幣激勵借貸,DeFi就這么缺流動性?)

免責聲明:本文旨在傳遞更多市場信息,不構成任何投資建議。文章僅代表作者觀點,不代表火星財經官方立場。

小編:記得關注哦

來源:Odaily星球日報

原文標題:發幣激勵借貸,DeFi就這么缺流動性?

文 | 王也 出品 | Odaily星球日報(ID:o-daily)

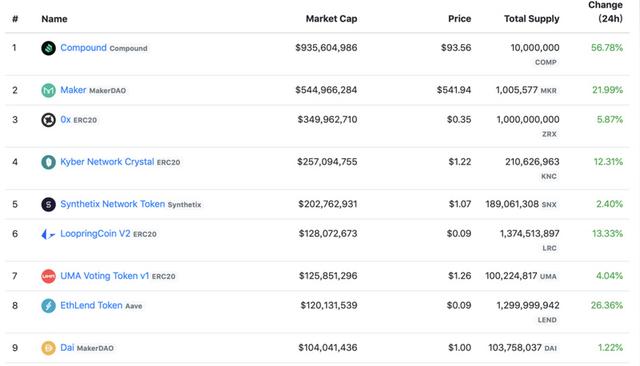

今天可能是 DeFi 小眾領域最出圈的一天,皆因 Compound 超越 MakerDAO,成為 DeFi 市值第一,“借貸即挖礦“的模式也讓不少投機的心蠢蠢欲動。

圖片來源于:DeFi Maeket Cap

Compound 主打借貸業務,因業務邏輯與傳統銀行類似,獲贈“DeFi銀行”之稱號。與銀行模式不同的是,Compound 的借貸通過去中心化的方式完成,由算法為每種代幣設置利率,借貸雙方在 Compound 上各取所需,Compound 收取利息中的 15% 作為手續費。

今年 2 月底,Compound 正式宣布發行治理代幣 COMP 的計劃,發行總量為 1000 萬枚(為 MakerDAO 治理代幣MKR的十倍);5 月底,Compound 官方公布治理代幣 COMP 的分配方案;6 月 16 日,用戶開始陸續收到 COMP 代幣。由此,Compound 超過 MakerDAO,一躍成為 DeFi 市值第一。

據 DeFi Market Cap 統計,目前 Compound 最新市值為 9.34 億美元,是 MakerDAO 市值的 2 倍左右。

圖片來源于:Uniswap

截止發稿時,COMP 在 Uniswap 的交易價格是 0.393ETH(合計 640 RMB),日內漲幅高達 848%。

為何 COMP 剛上線就出現如此驚人的漲幅?治理代幣究竟是什么?如何獲得 COMP?Compound 推出的“借貸挖礦”模式是否值得投資者參與?這種模式可否長期運轉,并被其他 DeFi 項目借鑒?對于上述問題,本文將一一闡明。

如何理解治理代幣?

不同區塊鏈項目的代幣各司其職:比如比特幣的原目標是價值流通,實際被用于價值存儲;比如 PoS 和類 PoS 代幣,證明了參與網絡建設和運行的權利,需質押代幣才能參與出塊;也有一些(如 Kyber)可以捕獲交易費用,通過銷毀代幣來捕獲價值;還有 MKR、0x 等,功能以治理為主。當然,多數代幣不止一個用途。有的代幣既能捕獲費用,也能用于治理,如 MKR 和 Kyber。

本文著重分析的 COMP,目前屬于純治理型代幣。

根據官方資料介紹,COMP 是 ERC-20 代幣,代幣持有人對 Compound 治理協議享有“投票權”,允許持有人將代幣委托給其他人投票,任何代幣持有人都可以參與 Compound 的治理。只要擁有 1% 的委托代幣就可以發起治理提議,包括增加新資產、改變利率模型等各種協議的參數或變量。

DeFi 治理代幣的價值主要取決于項目本身鎖定的資產規模,這也與安全性相關。隨著鎖定資產規模的增大,對治理的博弈需求也隨之增大。

COMP的分配機制

開發商 Compound Labs 曾表示,Compound 公司本身將不會出售或預留任何 COMP,代幣都分配給了公司的股東和團隊成員,創始人 Robert Leshner 還特意強調:“COMP 不是一種融資方式或者投資工具,COMP 存在的意義只是為了提高 Compound 的社區治理能力。”

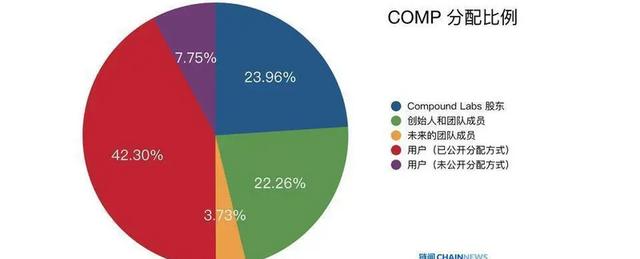

因此,在分配規則中,占比超過一半的 COMP 被分配給了協議的真正用戶:

50.05% (5,004,949 COMP)被預留給協議的用戶(其中已明確分配方式的有 42.3%,下一部分詳述);

23.96%(2,396,307 COMP) 已分配給 Compound Labs 的股東;

22.26%(2,226,037 COMP)已分配給 Compound Labs的創始人和團隊,并需要4年完全解鎖;

3.73% (372,707 COMP)將分配給未來的團隊成員。

圖片來源于:鏈聞

投資者如何獲取COMP?

根據官方文章,423 萬枚 COMP 將會免費發放給用戶,只要用戶使用 Compound 協議進行借貸交易即可。這個規則可被稱為「借貸即挖礦」或「流動性挖礦」。

這 423 萬枚 COMP 代幣被放置在一個「蓄水池」(Reservoir)智能合約中,并且每個以太坊區塊都會轉出 0.5 枚 COMP(也就是每天約 2880 枚 COMP),這也就意味著需要 4 年的時間才會全部分發完;

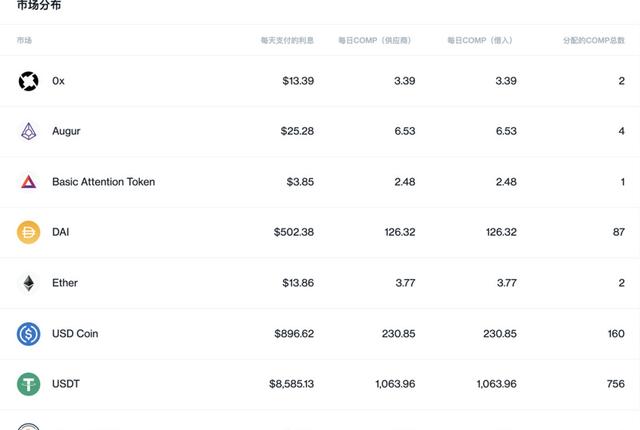

COMP 將會被分配至每個借貸市場中(ETH、USDC、DAI 等),以該市場中產生的利息作為比例,這也就意味著分配比例會隨時變化;

在每個市場中,50% 的 COMP 會分配給資產提供者,50% 的 COMP 分配給借款人,用戶可以根據自己資產在所在市場內占比獲得;

一旦某個地址獲得 0.001 COMP,任何 Compound 中的交易都會將相應的 COMP 轉移至他們的地址中,而對于更小的數量,也可以手工收集獲得的 COMP。

總結來說, 新的 COMP 將根據使用情況,每天獎勵給協議用戶。每一項資產的借款人和貸款人都將獲得獎勵,新的 COMP 將在每個區塊發放,每天將向該協議用戶提供大約 2880 枚 COMP,持續 4 年。

每天一半的 COMP 分配給貸款人,另一半給借款人。最活躍的資產每天也會收到最多的 COMP,所以配置會隨著市場的變化而變化。

圖片來源于:Compound

從圖中可以看出,絕大多數的代幣都分配給了 USDC 和 USDT 市場,USDC 和 USDT 市場獲得 90% 的 COMP 代幣分配。

當 COMP 的價格越高,用戶存錢和借錢的動機就越強。只要 COMP 價格維持上漲,即使人們沒有借貸需求,也可以為了賺取 COMP 而借貸。

用戶借貸的金額越大,獲得的 COMP 越多,Compound 的用戶和其上的的應用也將持續不斷地自動獲得治理權。

「借貸即挖礦」模式能長久運轉下去嗎?

盡管 COMP 的效用是為治理而設計的,創始人也一再強調 COMP 不是融資手段和投資工具,但是觀察目前 COMP 的幣價表現以及市場的反應,COMP 確實在幣圈投資者中激起了一波 FOMO 情緒。

有人將 Compound 的”借貸即挖礦“模式和 2018 年大火的 FCoin“交易即挖礦”模式類比,認為二者本質趨同,極有可能導致交易量虛幻增長,激勵機制只是短暫的“飲鴆止渴”,一旦投機者退出,崩盤風險巨大,而且也會導致 Compound 中心化,違背去中心化協議的愿景。

數字文藝復興基金會曹寅也對 Odaily星球日報表示,“Compound 開創的這種‘借貸/流量挖礦’的模式和 FCoin‘交易即挖礦’的模式并沒有多大不同,本質上沒有很多創新之處,但是對于一些冷啟動的小項目來說,這種模式可以幫助他們快速啟動,對他們來說還是有一些意義的。”

但是曹寅并不看好 COMP 這種治理代幣的價值,他認為 DeFi 項目本身的價值和治理代幣的價值并不掛鉤,治理代幣只是給用來給平臺用戶參與項目治理的一個工具,并不參與 Compound 項目的分紅權,這也是 Compound“借貸挖礦”和FCoin“交易挖礦”的不同之處。

而且目前 Compound 看起來也沒有將 COMP 擴展為 Compound 抵押資產的想法,就算 COMP 的幣價暴跌歸零,也不會影響到 Compound 借貸業務的進展,最多也就是影響到 Compound 的治理。當然,目前來看這種情況很難出現,從上文的 COMP 分配圖中可見,Compound 的治理權還掌握在團隊手中。

曹寅還認為,如果僅將 COMP 作為一種治理權代幣來看的話,現在的幣價肯定是被高估的。

不過就目前的早期階段來看,COMP 代幣激勵機制的出現,無疑會帶動 Compound 借貸業務的快速增長。強大的激勵將改變用戶使用 Compound 協議的行為,吸引包括投機者、套利者在內的新型用戶。

參與者將借入他們實際上并不需要的資產,而只需支付利息來賺取 COMP 代幣。只要回報有利可圖,借貸者就會蜂擁而至。

在此情形之下,COMP 市值或將遠超其內在價值,而眾人擔心“激勵模式總會崩盤“的一天,也的確可能到來,一旦 COMP 的市場價值將開始下跌,就有可能觸發反向放大力。

更低的 COMP 價值將減少激勵,這將導致借款人和存款人離開,產生更少的利息,從而進一步壓低 COMP 代幣的價值,造成螺旋下跌的局面。

總而言之,“XX即挖礦”對于幣圈的你我并不是新鮮事,DeFi 出圈是好事,這一模式對市場的教育意義還是值得肯定的,畢竟還是吸引了不少人第一次嘗試了 DeFi,甚至第一次在 Uniswap 交易。

但是,獲客之后的留存依舊取決于產品背后的真實需求,熱度冷卻之后,ETH 借貸市場的規模,依舊是它的天花板。

參考資料:

《Compound超越Maker成為DeFi市值最高的項目:DeFi大戲開啟》

《DeFi治理代幣的價值捕獲》

《Compound治理代幣將打開Defi的潘多拉魔盒》

《去中心化借貸協議 Compound 治理代幣 COMP 分配方案一覽》