以太坊8月將暴漲(幣在研究院:以太坊將成為2021年牛市里最強發動機)

1. 概覽

從2020年3月12日到現在短短10個月內,數字貨幣市場情緒經歷了從絕望到狂熱的迅速轉變。比特幣與以太坊盈利最高曾達到99.99%。而現在,市場中的認知已經從「這是否是牛市」變成了「牛市中誰會表現最好」。很多人認為這次的牛市與以往「不一樣」,但是究竟數字貨幣中哪一個幣種能稱之為牛市最強發動機,需要從基本面和未來潛力角度考慮。不同出發點所能得出的結論其實并不相同,最終結論如下表:

來源:幣在研究院

2. 牛市邏輯

2.1 基本面

來源:幣在研究院

從基本面來看,比特幣的牛市邏輯強于以太坊,以太坊的牛市邏輯強于DeFi幣。

2.1.1 比特幣

即將正式上任的美國總統拜登,公布了一項規模達到1.9萬億美元的刺激計劃,旨在挽救新冠病毒肆虐下的美國經濟。盡管這種刺激可以幫助美國經濟復蘇并減輕許多美國人的財務負擔,但它也可能要付出一定的代價。為了支付刺激計劃的費用,美國政府可能需要印更多的錢。反過來,這最終可能導致通貨膨脹和美元價值下跌。

在這種情況下,許多人正在轉向比特幣來保護自己的財富。由于其供應有限,隨著法定貨幣(例如美元)在供應增加時價值下降,比特幣的價值將上升。

事實與推論一致,Chainalysis 數據顯示,自 9 月份以來,新出現的大型投資者總共購買了約 50 萬枚比特幣,總價值約 115 億美元。此外,中小買家的數量也在增加。今年以來轉入個人錢包、單筆金額低于 1000 美元的比特幣交易超過 3800 萬筆,接近 2017 年 2000 萬筆的兩倍。與2017年不同的是,機構正在集中入場購買比特幣,用大量的買盤撐起了比特幣的基本面。

來源:幣在研究院

比特幣的這種基本面是其獨有的,其他加密貨幣對于此類機構資金的吸引力與比特幣形成明顯的差距。紐約數字投資集團(NYDIG)首席執行官 Robert Gutmann在參加 The Block 旗下播客 The Scoop 一期訪談時表示,「最近我與一些有配置資產需求(5000 萬美金體量)的投資者對話時發現,100% 都是關于比特幣的談話,而沒有一次是關于其他加密資產的。」

2.1.2 以太坊

首先需要澄清一點,在談論以太坊時,我們僅僅談論的是以太坊本身的價值,而不是以太坊生態的價值。以太坊的基本面不如比特幣,除了灰度之外也并沒有太多機構為其建立信托基金。以太坊雖然有其早期的局限性,但是它一直效率驚人,在短短五年內就產生了數千個高潛力應用,其最大用例DeFi也在今年迅速爆發,作為這些資產價值的承載,以太坊的價值也水漲船高。 以太坊今年正在處理超過1萬億美元的交易,其中包括新興的DeFi和“加密貨幣”領域的絕大多數交易。它是如此成功,以至于eth1.0現在已達到最大容量,并且必須迅速按數量級擴展,以保持其與新來者的市場份額,并保持其充滿活力的生態系統成本競爭力。

這也正是它的問題:它是牛市的開端,也是牛市的桎梏。

ETH的概念太過復雜,它自己如果比特幣是一個黑洞,將不同的敘事者吸引到同一基礎資產中,那么以太坊則相反:敘事太多。可以說,隨著穩定幣的爆炸式增長,以太坊等功能性代幣的「去貨幣化」已經是一個漸進的過程。

其次,在ICO敘事消失后,其DeFi敘事讓以太坊真正獲得了數量級的增長,隨之而來的是以太坊的交通擁堵,在最極端的時候甚至出現了500GWEI以上的gas費。雖然以太坊推出了2.0版本的計劃,但真正離部署完成還有幾年的時間。

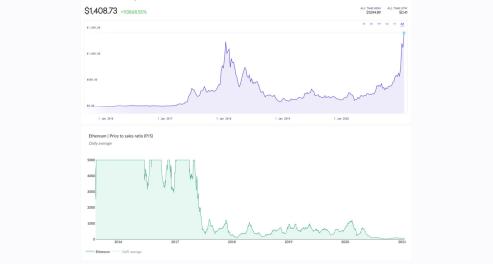

同時,在過去的幾個月中,我們驚喜地發現Ethereum的鏈上手續費首次超越了BTC,并且使得ETH的價格與鏈上收入達到了歷史最低,詳見下圖所示,這將成為ETH 價格最強的基本面支撐。

來源:Token Terminal

2.1.3 DeFi

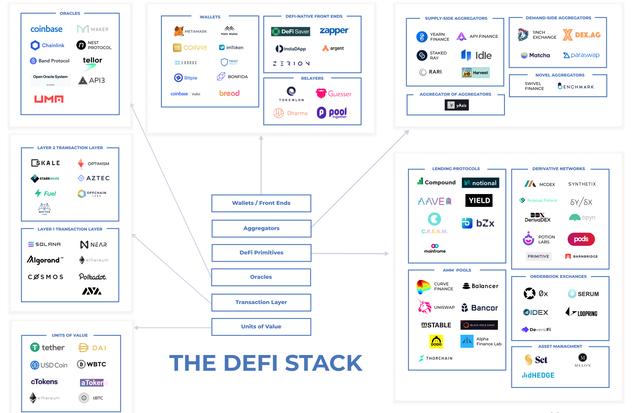

在Multicoin Capital 的一篇研究性文章里提出了一個DeFi stack (DeFi堆棧)邏輯,即將DeFi整體分為了從低到高六層,分別為價值單位、價值傳遞、預言機、DeFi原型、聚合器以及錢包和前端入口。在DeFi堆棧中,位于最底層,也就是整個DeFi基本面的是穩定幣。

來源:Multicoin Capital

穩定幣的存在對DeFi來說意義重大,它們代表了完整交易生命周期的開始和結束。穩定幣的優勢在于他們作為一種支付手段的吸引力。低成本、全球范圍和速度都是巨大的潛在收益。此外,穩定幣可以實現基于區塊鏈的資產的無縫支付,而且由于其開放的體系結構,相對于銀行專有的遺留系統,它可以嵌入到數字應用程序中。DeFi如果比作一片海洋,那么穩定幣就是海洋里的海水。它極大程度降低了新用戶的認知門檻,把Dapp之間真正用這種價值尺度連接起來。

隨著美國貨幣監理署(OCC)表示,聯邦銀行和聯邦儲蓄協會可以使用公共區塊鏈和穩定幣進行結算,銀行或可以使用穩定幣來促進客戶在獨立節點驗證網絡上的支付交易,包括可以發行穩定幣,以及將該穩定幣兌換為法定貨幣。DeFi的價值傳遞完全依賴以太坊的脆弱形態有了一絲基本面上的變化。OCC的宣言代表著穩定幣的信用迎來了一次升級,使其正式成為了離岸美元。

另外,DeFi 的發展將為各類的Native Crypto資產創造了類似于【公司】的現金流模型,而這使得DeFi的各類Token有了股票一樣的價值支撐,并且成為了一種生息資產。當一類資產具備生息模型時,會成為各類資本的追捧對象,比如公司股票、房地產市場等。毫無疑問,DeFi的落地讓廣大的機構投資人看到了未來金融的另外一種敘事,是一個有著扎實現金流模型支撐的金融大廈,而非2017年牛市上各類以公鏈為代表的無現金流模型Token。

2.2 未來潛力

2.2.1 比特幣

比特幣的短期潛力是成為一種替代投資品,長期潛力是成為某些國家M0的一部分。在2020年,比特幣的適應性有了驚人的發展。從Square投資5,000萬美元的比特幣到PayPal允許其用戶買賣比特幣,都獲得了市場的認可。 在2021年,我們很可能會看到這種主流擁抱的延伸。至少一家美國或歐洲主要銀行來宣布比特幣納入他們的系統中,在該系統中,他們要么啟用比特幣購買業務,要么同意為其客戶持有數字資產。而在最終的愿景中,比特幣可能會成為價值交換媒介的一種,并最終進入某些國家的消費體系中,并在某些國家法幣幣值崩潰的時候承擔一定價值交換的作用,也就是說成為某些國家M0的一部分。

2.2.2 以太坊

以太坊的短期潛力在于提高吞吐量,保留住目前所積累的資產、開發者和DeFi玩家不被交易所智能鏈和其他公鏈所搶奪,長期將要推出的Eth2本質上是一個全新的,性能更加優越及更加中心化的區塊鏈。以太坊開發人員正在嘗試將Eth1“狀態”遷移到Eth2鏈,而對已經建立在以太坊之上的數以萬計的應用程序的破壞最小。

完成完整的多階段遷移可能需要幾年的時間,但是如果成功,以太坊可以將其交易吞吐量提高1000倍以上,同時通過將長期網絡通貨膨脹率降低到1-2%來增強其“價值存儲”的真實性。

但是短期而言,由Rollup技術帶來的 Eth1.5可能會大行其道。Optimism,ZKsync和Starkware等團隊推出的Rollup的成功和優先級將導致以太坊路線圖發生轉變,因為Eth1.5 +Rollup將使網絡處理能力提高超過10,000倍,同時消除了因嘗試將智能合約執行拆分為多個碎片而引起的麻煩。

與現在的其他Layer1項目相比,以太坊具有巨大的基礎設施優勢,以至于很難讓競爭對手奪走市場份額。但是3-5年的開發期限卻嚴重傷害了以太坊的潛力,因為Eth1到Eth1.5 +Rollup遷移與將Eth1橋接到Cosmos,PolkaDot,Algorand,Cardano等全新協議沒有太大不同。Polkadot的繁榮充分顯示了以太坊的競爭對手們正在試圖通過Polkadot的跨鏈功能試圖獲取以太坊的一杯羹,從而分走以太坊的資產和人氣。

但是目前整個Crypto世界最大的落地應用DeFi,也就是去中心化金融,最重要的特點是安全與穩定。在各個公鏈里,毫無疑問Ethereum已經成為了最大的資金結算層,因為Ethereum經過多年的發展已被驗證為最穩定和安全的公鏈。

2.2.3 DeFi幣

DeFi的潛力是巨大的,不管是其網絡財富效應,還是對傳統實體金融的革命,它的潛力無與倫比。

在充滿中間系統和高度孤立的金融系統世界中,用戶幾乎無法控制甚至去了解這個金融體系。從銀行如何使用儲蓄帳戶中的錢到政府印多少錢,用戶都沒有任何的權限。 多個中介機構(政府,銀行,保險提供商和其他金融機構)控制著系統,同時也暗含了用戶的間接費用,比如手續費、信息差等各種摩擦,這也增加了金融危機的風險,例如市場崩潰,通貨膨脹和詐騙。

此外,由于全球無銀行人口超過17億,這些系統助長了獲得金融服務的不平等機會。 面對這些問題,在過去的十年中,隨著分布式金融或DeFi不斷挑戰集中式金融的現狀,推動變革的動力很大。對于區塊鏈加密貨幣社區中的許多人來說,DeFi是一場“金融革命”,始于2008年的比特幣,現在作為資產的主要用例在以太坊的DeFi平臺上,現在的DeFi平臺就像一場原始的金融系統演變史。隨著借貸、投資、交易、支付、資產轉移等功能逐漸完備,它已經形成了自給自足的生態,而穩定幣的信用升級更是開放了海量資金的準入門檻。

盡管DeFi的整體含義遠遠超出了,但讓我們以「強調權力下放改變我們的金融系統」作為方法論總結出一些結論。 首先,使用智能合約,DeFi系統具有內在的合規性,任何一方都不能違背協議條款。 其次,這些系統是完全透明和可審核的,因為每個成員都可以平等地訪問網絡的數據庫。 第三,權力下放將控制權交給用戶,最后,它確保了對金融服務的全球訪問。 總而言之,DeFi不僅可以解決傳統金融的主要痛點,而且可以徹底改變我們使用貨幣的方式。

3. 結語

數字貨幣與區塊鏈兩種概念相輔相成,DeFi的繁榮與發展離不開以太坊提供的平臺支持、vitalik的號召力以及比特幣的資產注入。另外,由于DeFi的發展,使得BTC通過WBTC或者renBTC等資產進入以太坊網絡,成為了Ethereum網絡中的一個底層資產,參與DeFi里面的資產抵押借貸或者是流動性挖礦。如果沒有DeFi和以太坊,你會突然發現BTC竟然只有很有限的使用場景,似乎大多數只能囤著,講著數字黃金的故事。而正是因為以太坊和DeFi,使得BTC的使用場景更加豐富起來,這將直接刺激大家對BTC的需求。

所以通過我們上面的分析,我們很容易得到一個很明顯的結論,無論是BTC還是DeFi的發展,都已經無法離開以太坊了。以太坊作為BTC的二層網絡,作為DeFi的底層網絡,已經成為事實上的Money,這也是ETH近期快速突破歷史前高,并成為第一個突破ATH的非BTC資產。并且,我們將會看到以太坊繼續引領此次數字火幣牛市,因為無論是BTC還是DeFi,已經無法離開了Ethereum,因為他們已經成為了Ethereum生態的重要組成部分。

但是,你會發現,不僅BTC和DeFi這兩大牛市主力無法離開Ethereum,就連NFT、Security Token這些未來新的發展方向依然無法離開Ethereum,而這是我們認為以太坊將成為2021年牛市最強發動機的最重要原因。